兴业证券张忆东:莫负“黄金坑” 秋季行情将拉开帷幕

1.1、回顾:2019年N型走势,第二折是“夏日寒风”调整

年初以来我们一直维持2019年A股和港股指数是“N型走势”,2019年行情类似2005年和2013年都是大盘指数的底部区域、牛熊转折期、行情N型走势,结构性牛市率先呈现(核心资产类似当年“五朵金花”行情)。

4月下旬之后,我们持续提醒行情调整,提示5-8月指数会经历“夏日寒风”调整,构筑N型走势的底部。并明确预判,三季度后期或四季度初开始,中国股市(A、港股)有望迎来具有可操作性的中级行情——“爱在深秋”。

7月下旬之后,我们提醒宏观变数“两朵乌云”对于资本市场的负面冲击。《沉睡的菲利普斯曲线或将苏醒?联储降息之路并非坦途》核心观点得到7月联储偏“鹰派”前瞻指引和最新美国物价数据的验证。二季度《夏日寒风》系列报告和8月初报告明确提示8月是A股和港股行情的“黄金坑”,长线资金可逢低布局。

1.2、展望:短期“拨云见日”但仍有波折,长期布局中国核心资产正当其时

首先,美股的调整是A股反弹“布谷鸟的声音”。

7月份候我们判断,美国降息对资本市场的作用或已利多出尽,8月要小心预期差的调整及踩踏风险。上半年在经济好的时候,降息预期对股市是“锦上添花”。但是,下半年贸易摩擦对于下半年全球经济的负面影响将更明显,菲利普斯曲线的效应正在苏醒,联储降息之路并非坦途,导致投资者担心衰退难以避免。

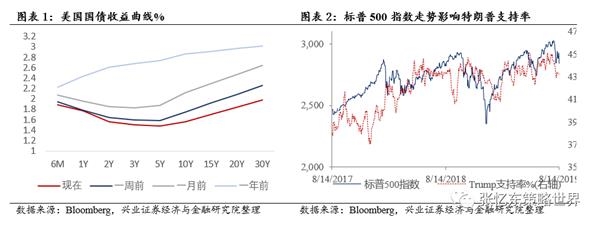

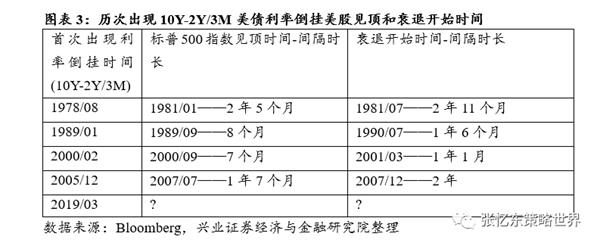

我们的判断逐步被验证,第一朵乌云演化为狂风暴雨。1)美国关键收益率曲线10年期国债和2年期国债收益率出现倒挂,预示经济衰退概率进一步提高。2)7月美国核心CPI同比增长2.2%,环比上涨0.3%,同比涨幅触及6个月最高,超出市场预期中值。美国劳工局对7月物价上涨评估为:“广泛上涨”。

但是,狂风暴雨之后,也许离拨云见日并不远了。因为,美股走势是特朗普的软肋,特朗普的支持率和美股走势紧密同步,近期美股的快速下跌已经明显影响了特朗普总统的支持率,未来数月起码贸易摩擦进一步升级的概率大大降低了。

第二,中国经济短期下行压力增大,是优化经济结构的代价,值得保持战略定力。

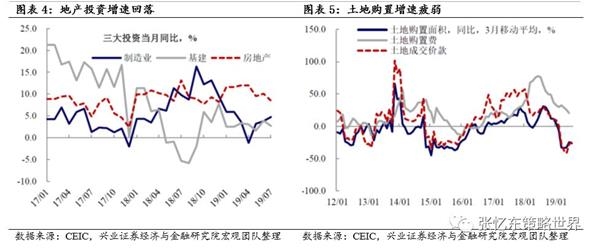

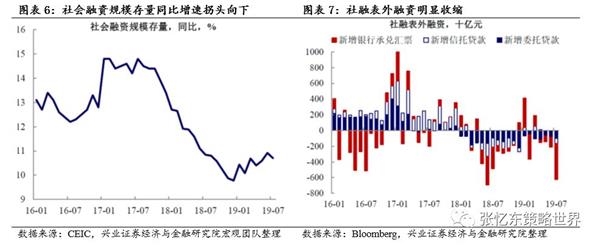

我们在《两朵乌云和拨云见日》中提出,地产融资政策的收紧,重点在增量层面控制地产相关领域对信贷的吸收以及信用的创造,把宽信用的政策引导到科技、制造业及民营企业、中小企业。2008年之后中国最有效的货币创造机制是银行给地产加杠杆,货币传导机制的调整有可能导致短期信用扩张不畅,实体经济短期经济下行压力将更加明显。7月金融和经济数据验证了我们的判断。

2019年上半年一枝独秀的地产投资增速开始回落。地产投资单月同比从6月10.5%降至7月8.5%,制造业投资依然谨慎,基建投资增速下行。

地产信用环境继续偏紧,而其他有效贷款需求不足。7月人民币贷款新增1.06万亿元,社融新增1.01万亿,明显低于市场预期;表外融资收缩,其中信托贷款减少676亿元,银行承兑汇票大幅减少4563亿元,创近3年来最大降幅。

第三,利率市场化进一步推进,以改革来稳增长——“结构性降息的滴灌”比以往的“大放水、大刺激”更有利于中国经济长期健康发展。周末最强的焦点事件是,央行宣布完善LPR报价机制,有利于提高银行间利率向实体的传导效率。

——以前,贷款定价机制主要锚定贷款基准利率,银行间利率向实体传导效率较低。因此,2018年下半年以来,我们看到虽然银行间市场利率有较大幅度下降,但是LPR并没有明显变化,人民币贷款加权平均利率也只是小幅微降。

——央行此次LPR报价机制改革,促使新增贷款向锚定LPR转变,而LPR利率主要以MLF利率为基础,提高了银行间市场利率向实体传导的效率,从而也提高了央行逆周期调节的能力。考虑到经济下行压力、降低实体融资成本的要求以及全球经济和利率下行的背景,未来央行可以通过MLF的下调,进而对实体经济利率产生更明显的影响。

第四,市场短期展望:风险偏好将提升,但大盘仍在筑底,结构行情活跃。

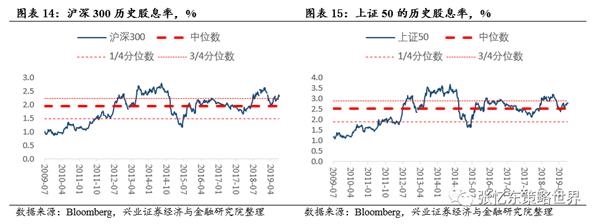

短期宏观风险及金融改革或阶段性压制银行股的表现,进而可能会拖累大盘指数的表现。但是,长期而言,A股和港股指数权重股的高分红和低估值的特点,在全球低利率环境下具有长期配置价值。

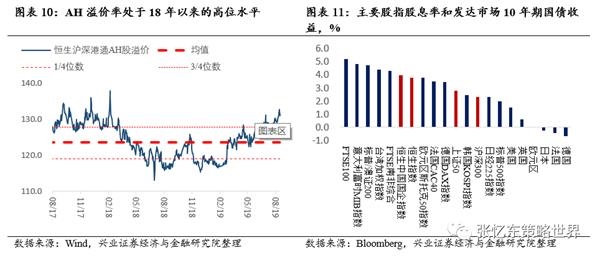

——恒生国企指数股息率3.96%、恒指股息率3.8%,相对于发达国家纷纷向0逼近甚至跌破0的长期利率而言,对长期配置资金极具吸引力。

——上证50、沪深300指数的股息率当前值分别为2.7%和2.3%,接近或超过2009年7月以来的3/4分位数上方。

1.3、投资策略——秋季行情将拉开帷幕,以长打短,稳中求进

1.3.1、短期考核型资金,珍惜短期宏观风险释放而铸就的“黄金坑”,利用中报业绩期而精选性价比高的核心资产逢低买;防止“伪核心资产”触雷,不追高。

1.3.2、长线配置型资金,“与时间赛跑”,建议在中国核心资产的战略机遇期,利用市场调整,顺大势、逆小势,立足中国经济“结构调整、效率提高”的大趋势,逢低布局A股和港股核心资产。便宜的好资产是投资的硬道理,做时间的朋友,各领域真正的核心资产“不怕跌、跌不怕、怕不跌”——精选消费领域中的核心资产,以全球比较的视角选股;精选“补短板”领域的科技龙头并防止估值泡沫;利用“黄金坑”布局中国“类债券”的“核心资产”。

1.3.3、展望明、后两年,随着中国经济结构的调整和金融体系重构,信用传导机制开始顺畅,未来中国的长牛应该是更广阔领域的核心资产,包括科技、制造业、金融、地产、周期以及消费股在内,各个领域具有核心竞争力的公司会随着中国经济结构的调整和产业结构调整而脱颖而出、强者更强。

(文章来源:张忆东策略世界)

责任编辑:陈美琪